发布日期:2024-08-26 10:22 点击次数:236

作者:寒江雪

自2023年开始,市场关于信达澳亚明星基金经理冯明远要离任的消息一直不断,如今,2024年已经过半,“一哥”冯明远还在信达澳亚。而据基金人事获悉,另一位“一哥”马上就要加盟信达澳亚。同为权益类投资老将,“新一哥”和“旧一哥”的背后,信达澳亚的权益布局,会有变化吗?

基金人事了解,华泰柏瑞基金原副总经理李晓西已入职信达澳亚基金,其职务虽未正式官宣,但属于高管层是确定的。

同时,因原督察长黄晖退休,招商财富原总经理助理余源志也将入职信达澳亚,出任督察长。

黄晖是公募行业老将,1999年5月-2005年8月历任大成基金管理有限公司研究部分析师、市场部副总监、规划发展部副总监、机构理财部总监等职务。2005年8月加入信达澳亚基金,即任督察长兼董事会秘书,2019年4月升任信达澳亚副总经理,督察长之位由段皓静接任。

2023年1月14日,信达澳亚基金发布公告,因内部工作调整,公司原督察长徐伟文转任首席信息官,原副总经理黄晖转任督察长,总经理朱永强不再兼任首席信息官职务。

至退休,黄晖两任信达澳亚督察长。

新“一哥”和旧“一哥”

在刚刚过去的7月,李晓西在清仓式卸任在管产品后,也正式卸任了华泰柏瑞副总经理职务。这位从华尔街归来的基金经理,曾被视为华泰柏瑞主动权益掌门人,在2021年上半年的历史高点,李晓西在管规模超百亿。

李晓西,美国杜克大学工商管理硕士。曾任中银信托投资公司外汇交易结算员,银建实业股份有限公司证券投资经理,汉唐证券有限责任公司高级经理,美国信安环球股票有限公司董事总经理兼基金经理。2018年7月加入华泰柏瑞基金管理有限公司,2018年8月起任公司副总经理。

李晓西2020年开始管理华泰柏瑞消费成长和华泰柏瑞质量成长,借助消费和医药的“东风”两只产品均实现不错的成绩。

彼时,他曾在2020年的采访中提到,“我不是靠短期的波动战胜指数,而是长期一点一点地积累,所以我的方法波动性就会小很多,这也可以从我的产品回撤上看出来。因此,投资我的产品,很多时候都有机会离场。”

但2022年开始,李晓西在投资端频繁出现追高、被套的循环。

纵观其任职华泰柏瑞期间管理过的5只(A/C类合并统计)产品,除了华泰柏瑞价值增长A外,李晓西历任产品任职回报均为负值,不同份额亏损区间在11%-58%。

从华尔街高调回国,在经历了几年的高开低走后,他管理的基金整体行业风格也飘忽不定。

不只是李晓西,“一哥”冯明远近期的境遇也颇为相同。

2014年冯明远以研究员的身份加入信达澳亚基金,彼时信达澳亚总资产规模才54.62亿元,当年公司的总收入也仅有1.85亿元。

2019年,冯明远一战成名,管理的基金收益率高达94.1%,2017-2019三年期收益118%,在所有公募基金里排名前十,信达澳亚公司和冯明远个人管理的基金规模开始急速扩张。

2022年开始股市转跌,冯明远的收益率连续跑输沪深300,新发基金深度亏损,老基金大幅回撤。同时,自2023年开始,冯明远要走的传言,也屡屡被市场关注。

投资经历相同的两位“一哥”,在信达澳亚相遇,是共同战斗还是新来旧走?

“喜”与“忧”

信达澳亚基金2006年6月5日成立于深圳,现由信达证券股份有限公司与外方股东East Topco Limited共同持有公司股份。信达澳亚基金是经中国证监会批准设立的国内首家由国有资产管理公司控股的基金管理公司,也是澳大利亚在中国合资设立的第一家基金管理公司。

2022年3月23日,信达澳银基金发布公告称,由于公司外方股东的实控人变更,以及公司国际化发展战略需要,公司自2022年3月21日起正式更名为“信达澳亚基金管理有限公司”。

在高管层面,信达证券总经理祝瑞敏兼任信达澳亚基金董事长。公开信息显示,祝瑞敏有着财务背景,并且在信达证券曾负责投行工作。

总裁朱永强,也有着深厚的券商高管履历,先后在华泰联合证券中信证券银河证券等机构担任重要职务。在加盟信达澳亚之前,朱永强还担任过前海开源基金执行董事长兼首席执行官。

相关数据显示,信达澳亚基金现有34名基金经理,管理148只产品。截至目前,规模1037.88亿元。对比历史数据,信达澳亚基金自2021年底突破800亿规模后,一直未冲破千亿大关,直到近期方才迈过千亿门槛,属于历史新高。

以2023年数据为例,信达澳亚基金营业收入为93669.20万元,利润总额23561.78万元,管理基金资产886.47亿元,管理费用总计88539.14万元。然而,该公司年报显示,2023年为投资者亏损54.61亿元,2024年一季度亏损进一步扩大至47.5亿。

在业绩下降而规模创新高的背后,信达澳亚基金旗下债券基金规模显著增长,带动公司整体规模增加,而权益基金规模出现下滑。

有数据显示,近6个月,信达澳亚股票型产品平均取得了-6.31%的收益,而同类平均为-6.70%,沪深300为-4.64%。混合型产品收益率-7.95%,远低于同类平均-4.07%和沪深300的-4.66%。

截至到8月23日,信达澳亚的混合型基金产品的管理规模为282.67亿元,占整体管理规模的27.2%。

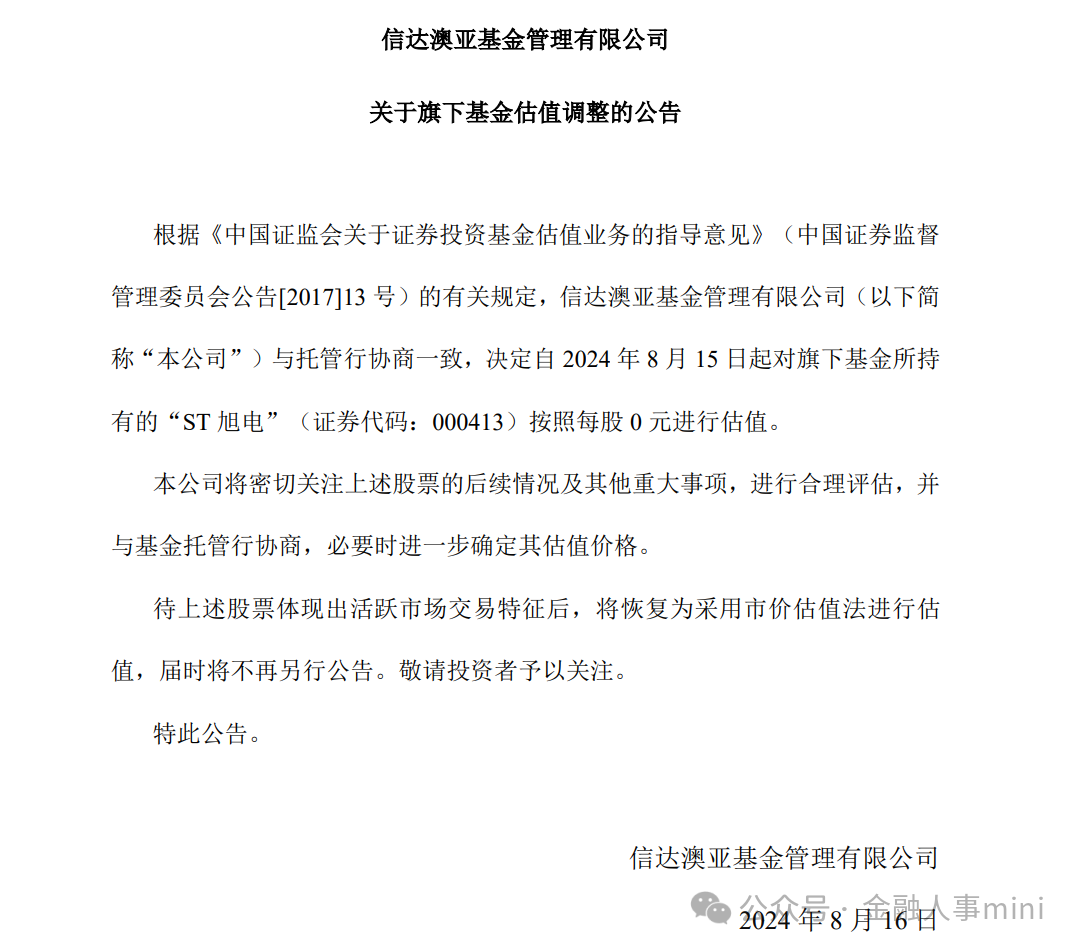

规模增长而亏损加剧之外,今年8月初,信达澳亚还曾两次“延后”发布估值调整公告。其中,ST富通0.01元/股,而ST旭电直接价值归零。而对于这两只股票的具体持仓数据,信达澳亚却并未披露。

上述操作,不仅让投资者对信达澳亚的风险管控和投资能力产生怀疑,如何提高风险识别能力,规避投资高风险、低质量的ST股,或许是机构应该重视和思考的问题。